令和3年12月24日に発表された「令和4年度税制改正大綱」により、義務化まで2年の猶予(令和6年・2024年1月から)が発表となった電子帳簿保存法。

義務化が延長されたものの電子帳簿保存法による適応範囲が広くなり、北関東エリア【千葉、埼玉、茨城、栃木、群馬】の企業様においても今まで電子帳簿についての申請をしていなかったすべての企業が対象になります。

どう変わるか?どんなリスクやメリットがあるのか?内容を把握していないと思わぬ罰則を受ける可能性もありますのでこちらの記事で内容を確認しておきましょう

- コンテンツの目次

『電子帳簿保存法改正 解説ガイド』ダウンロード ≫

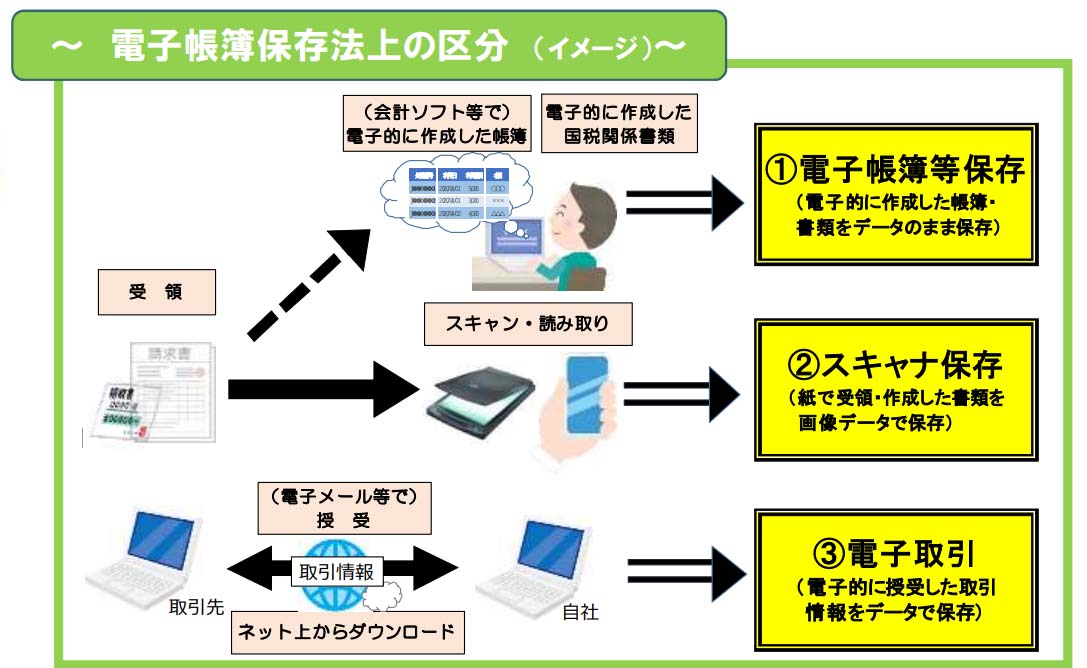

電子帳簿保存法とは?

電子帳簿保存法は国税関係の帳簿類や証憑類の全部、または一部の電子データでの保存が認められた法律です。

1998年の成立当時はほとんどの情報が紙への保存で行われており、電子データも印刷して紙の形式で保存する企業も多かったため、このような手間やコストを削減するために定められた法律です。どのように改正されていったかざっくりと解説します。

1998年7月制定

電子データ(コンピュータで作成した決算書等のデータ)の保存のみを認める法律で、制定当初は国税関係書類に対して紙の書類をスキャンして保存するということは考慮されていませんでした。

ここからスキャンした書類の電子化が認められるのまでに7年の歳月を要しています。

2005年

2005年の改定では、これまで考慮されていなかった紙文書をスキャナで取り込み、電子化して保存することが認められました。しかしこの時点では領収書や請求書の金額が3万円未満に限定され、サイズ情報なども保持しなければならないなど、かなり厳しい用件がありました。

2015年

金額の上限が撤廃され、電子署名(電磁的記録に付与する電子的な証明)が不要になりました。

2016年

この改定によりスマートフォンで撮影した領収書なども公式な電子データとして認められるようになりました。スキャナ保存においても、「カラーで保存しなければならない」「サイズ情報も保持しなければならない」など厳しかった要件もこの改定で緩和されました。

2020年

キャッシュレス決済における証憑処理が完全にペーパーレスで行えるようになりました。これまでは紙の領収書をスマートフォンで撮影して保存する必要がありましたが、今回の税制改革ではそれに加えクレジットカードやQR決済などで支払った場合の利用明細データの保存が可能になりました。

それでは今回2022年1月の改正でどのように変わっていくのでしょうか。

実は今回の改正で今まで関係ないと思われていた企業も無関係ではいられなくなるのです。

2022年の電子帳簿保存法改正で最も大きなポイント

今回の改正で具体的に何が変わるのか、結論から一番大きな変更点を言うならば『電子取引に使用したデータをプリントアウトしたものに法的な効力がなくなる』と言う事です。

「電子取引」とはWeb、インターネットFAX、メール、EDI(電子データ交換)などを介した取引のことになり、現在ではこれらを全く使わない取引はほとんど存在しない為、すべての取引を紙で行っているという場合を除けばすべての事業者が対象になる法律と言えます。

これらの電子データを紙に印刷して保存しておくことが不可能となり、データとして最低7年間保存しておくことが義務付けられます。

改正前は電子保存の運用を開始する3ヶ月前までに、「承認申請書」、「事務手続きの概要」の税務署への提出が必要でしたが、事前承認制度が廃止され、準備ができ次第すぐに電子保存を始めることが可能となり、いままで電子保存の承認を受けていなかった会社もすぐに電子保存を始めることが可能になります。

タイムスタンプ要件の大幅な緩和

もう一つの大きな変更点としてタイムスタンプの要件が大幅に改変されたことです。

タイムスタンプについてここで改めて説明すると『あるデータがその時間に存在し、その後書類が書き換えられていないことを証明する技術』です。

登録された情報とオリジナルの電子データから得られる情報を比較し、付与された時間から変更、改竄などが無いことを証明することが出来ます。

こちらのタイムスタンプ、改正前は国税関係書類の受領から3日以内にタイムスタンプを付与したうえで経理に申請する必要がありましたが、大幅に緩和され、最長二か月以内の付与であれば許可されることになりました。

それでは今後タイムスタンプをすべての書類に使用しなくてはならなくなるのか?というと、そうではありません。

なぜタイムスタンプを付与するかというと電子帳簿保存法で大切なキーワードとなる『真実性の要件』の為です。こちらが守られればタイムスタンプを付与しなくても運用していけると言う事になります。具体例を次項で解説します。

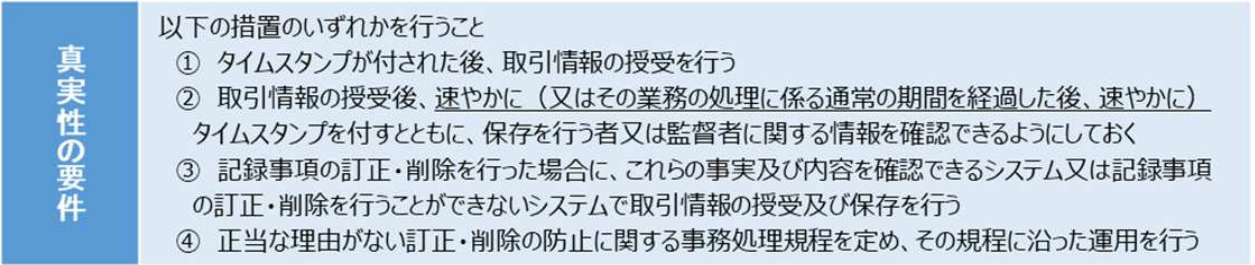

『真実性の要件』

「真実性の要件」というとわかりづらいですが「そのファイルをいつ受領したものかがわかり、後で変更されたりしていないと証明できること」要するに「データの固有性の担保」がされているかと言う事が重要になります。

こちらの最も確実なものがタイムスタンプということになっているのであり、真実性が確保できれば別の方法でもいいと言う事になります。

つまりデータを受け取った際に社内でどのように扱うかのルールをしっかり規定しておくと言う事が大切になります。

どこに保存し、削除、変更する際には どういう手順で記録を残すのかなど事前に決めておかなくてはなりません。

ただ、こちらは徹底した管理が必要になり完全に証明することが難しくなるかもしれません。できれば確実なタイムスタンプ、もしくはデータをしっかりと管理できるシステムの導入が確実です。

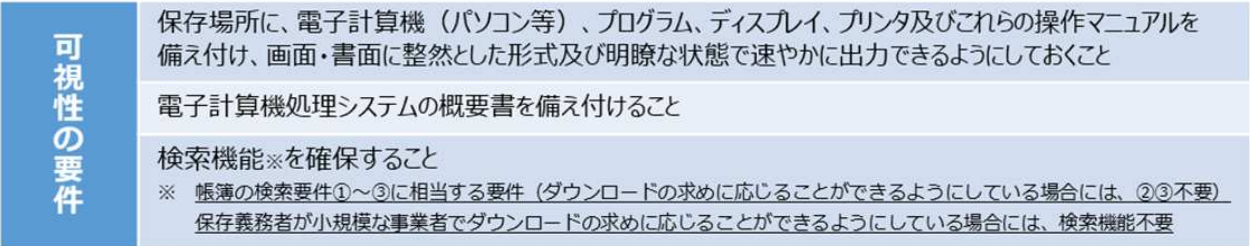

さて、真実性の確保の次の項目として『可視性の確保』という大きなキーワードがあります。

『可視性の要件』

国税庁の資料には「可視性の要件」についてこう書かれています。

- ・保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタ及びこれらの操作マニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態でで速やかに出力できるようにしておくこと。

- ・電子計算機処理システムの概要書を備え付けること

- ・検索機能を確保する事

つまり、必要なデータをいつでも閲覧できるようにして確実に整理し、検索できる状態にしておくことが重要になります。

こちらの可視性も改正により検索要件が緩和されました。

改正前は

「取引年月日、勘定科目、取引金額その他のその帳簿の種類に応じた主要な記録項目により検索できること。」とされていましたが

改正後は

「取引年月日、取引金額、取引先」の三項目を検索できることと限定されました。

ファイルサーバーなどに入っているデータは検索が困難な為、検索が可能になるようにデータにあらかじめ、日付、金額、取引先などを明記しておくことで検索が可能になるようにあらかじめ準備が必要になります。

しかしこちらも一つ一つのデータを管理するとなると難しい部分があり、やはり適切に検索を行えるシステムを導入することがが確実と言えます。

違反したらどうなる?罰則はある?

それではこちらを守らなかった場合の罰則などはあるのでしょうか。こちらが最も注意しなくてはならない重要な部分ですが、国税庁の資料『電子帳簿保存法一問一答』の最後の項目にこう記載されています。

電子取引の取引情報に係る電磁的記録については、その電磁的記録を出力した書面等による保存をもって、当該電磁的記録の保存に代えることはできません。

したがって、災害等による事情がなく、その電磁的記録が保存要件に従って保存されていない場合は、青色申告の承認の取消対象となり得ます

つまり、法律を理解しておらず、電子データの破棄や修正をしてしまうと領収証などが経費として控除されず、最悪の場合青色申告の取り消しもあり得ると言う事です。

特に個人事業主の場合、最大65万円の青色申告特別控除が不可となり税金を多く払わなくてはならなくなります。

また、『電子データに関連して改ざん等の不正が把握された場合にも、法第8条第5項(電磁的記録の記録事項に関連した仮装・隠蔽の場合の重加算税の加重措置)と同様に、重加算税が 10%加重される』とあります。社員がデータを変更しただけでも隠蔽・改ざんと見なされる恐れもあり注意して情報を管理しなくては課税率が大きくなり経営を圧迫する一因になる可能性もありえるということです。

電子帳簿保存法改正でメリットはあるのか?

ここまでの記事を読んで頂いた方には、法改正によって面倒なことが増えそう・・・という印象を持たれた方もいらっしゃるかもしれませんが今回の改正によるメリットもあります。

電子取引のデータを受け取った場合に、紙に印刷し元データを消去したとなると、こちらは法的に受け付けられなくなりますが、逆に紙の領収書や請求書などを電子化して保存しておくことがこれからは可能になります。

紙の書類は紛失の危険や、整理の時間もかかり、時間と共に大量に膨れ上がっていくものです。書類を保管しておくために倉庫を借りているという場合も少なくないのではないでしょうか。

電子データでの保存が可能になればこれらの心配はなくなりペーパーレスに大幅に近づきます。この改正を機に会社に溜まった書類を整理しすれば今後のコスト削減にもつながります。

電子帳簿保存法改正でやるべきことのポイントまとめ

それでは最後に電子帳簿保存法の改正で気を付けなくてはならない部分のまとめを一覧にしました。

デジタルデータの扱い

請求書や納品書、領収書などの電子データを紙にプリントしたものは法的に効力が無くなる。紙で受け取った証憑書類に関して、スキャナーなどで読み取り電子データにしたものは受理される。

電子データは確定申告書の提出期限より7年間保存しておくことが定められているため、7年間はデータを保管し続けられる環境を構築することが大切。

真実性を確保する

ディスプレイやプリンターを使い誰でもすぐに電子データを閲覧できる環境を構築する事。タイムスタンプの付与などにより、電子データが変更、改竄されていないことを証明できること。

また、データの削除や訂正に関する事務処理規程を整備しておくことが大切。

(下記、国税庁の事務処理規定サンプルが参考になります)

国税庁 電子帳簿保存法関係 各種規程等のサンプル

検索性を確保する

「日付」「金額」「取引先」の3項目について、いつでも検索できるようにしておくこと。ファイルを検索できるシステムなどを用いる、またはファイル名やフォルダ毎にしっかりと区分して保存しておくこと

電子帳簿保存法改正で参考になるシステム

最後に改正電子帳簿保存法に対応できるシステムもこちらで紹介しておきます。

- ハイ!経費

「ハイ!経費」は、撮影した領収書をクラウド上にアップすることで社内の領収書が一覧で確認できるシステムです。スマホで完結できるため出張先やテレワークにも使用でき、アップロードすれば領収書を紛失してもデータがクラウド上に残るため問題ありません

経費精算システムには豊富すぎる機能で高額なシステムもありますが、「ハイ!経費」は経費精算に十分なシステムを月額1ID/300円で使用できるため、法改正前にすぐに導入する場合にはこちらが適しているかもしれません。 - 請求書電子化サービス

「請求書電子化サービス」は請求書や納品書の受取先を専用の受取センター変更し、翌日までにクラウドにスキャンしてアップロードしてもらえるサービスです。

オプションでタイムスタンプも付与することが出来、アップロードされたデータは要件ごとに検索できるため、ファイルサーバーの使用や社員が細かくデータを区分して検索しやすくするよりも、委託してしまった方がミスが少なく、検索も簡単にできるためトータルで見ると手間やコストが少ないかもしれません。社内に溜まった紙書類のデータ化もできるため、いずれデータ化しないと・・・と思っていた担当者の方には適しているサービスといえるかもしれません。

改正電子帳簿保存法のポイントをよく理解し、2022年の新たなデータの取り扱い方に慣れていきましょう

『電子帳簿保存法 改正の解説と対策ガイド』 資料ダウンロード ≫